Les monnaies numériques des banques centrales et leur rôle dans le système financier

Les monnaies numériques des banques centrales sont une représentation numérique de la monnaie fiduciaire d’un pays. Il s’agit en fait d’une cryptomonnaie émise par le gouvernement, conçue pour remplacer la forme physique traditionnelle des monnaies fiduciaires.

Le terme CBDC est large car sa mise en œuvre implique plusieurs décisions cruciales de la part d’une banque centrale émettrice. La première décision est de savoir si une CBDC doit être d’usage général, c’est-à-dire si elle doit être accessible à l’ensemble de la population. Si ce n’est pas le cas, l’autorité émettrice peut décider de la rendre disponible pour les transactions « de gros », ce qui signifie que la CBDC n’est utilisée que pour les règlements entre banques. Enfin, une CBDC pourrait également être utilisée uniquement entre banques centrales.

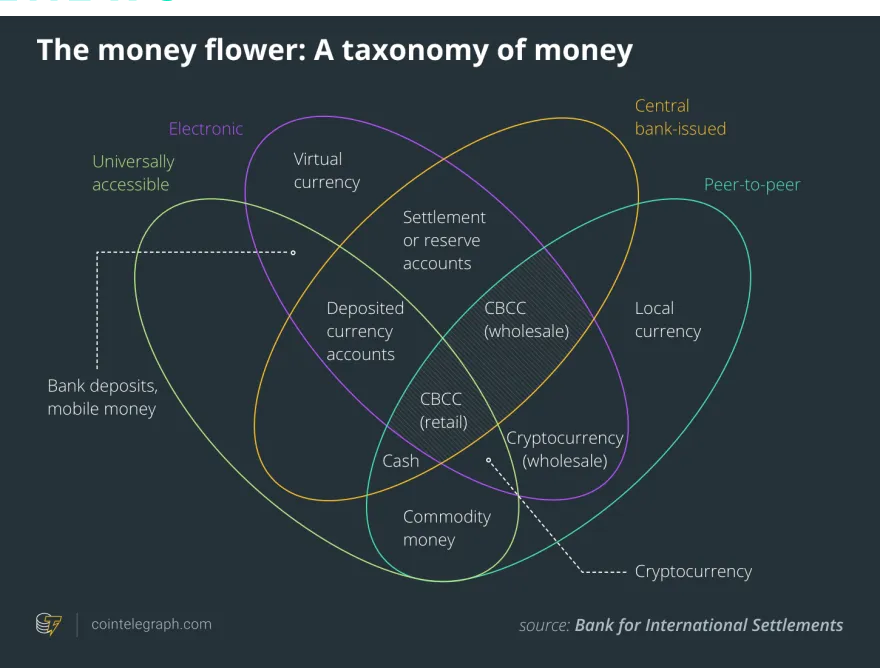

Dans son document de recherche couvrant les CBDC en profondeur, la Banque des règlements internationaux, ou BRI, définit ces catégories à l’aide d’un diagramme de Venn appelé « money flower », présenté ci-dessous. La zone grise représente les différents types de CBDC, tandis que le bitcoin (BTC) et autres cryptomonnaies sont considérés comme des jetons numériques privés.

Quel est le contexte des CBDC ?

Selon la BRI, l’idée des CBDC existe depuis de nombreuses années, plus de deux décennies avant Bitcoin. Cependant, le concept a gagné en importance au cours des dernières années. Cela est principalement dû aux progrès réalisés dans le domaine des technologies de pointe, y compris les développements dans la technologie des blockchain, permettant l’émission de jetons numériques qui représentent une réserve de valeur.

En outre, l’évolution vers les CBDC soutient la tendance générale d’une société sans numéraire. Dans des pays tels que la Corée du Sud, la Chine et la Suède, l’argent liquide est en passe de devenir un moyen de paiement superflu.

Quels sont les avantages des CBDC ?

Les CBDC offrent de nombreux avantages comparables aux cryptocurrences, telles que le Bitcoin. Les heures d’ouverture des banques limitent la disponibilité des transactions, alors que les CBDC pourraient être disponibles pour effectuer des transactions 24 heures sur 24, 7 jours sur 7. Les banques pourraient réduire leur dépendance à l’égard des chambres de compensation, ce qui permettrait de réaliser des économies.

À l’instar des cryptomonnaies, les CBDC pourraient être accessibles à toute personne possédant un smartphone, ce qui contribuerait à améliorer l’inclusion financière, en particulier pour les personnes vivant dans les zones rurales qui n’ont pas accès aux infrastructures bancaires physiques telles que les distributeurs automatiques. Des pays comme le Kenya ont déjà constaté une amélioration de l’inclusion financière grâce à la popularité de M-Pesa, une application de paiement sans numéraire basée sur les SMS.

L’utilisation des CBDC présente d’autres avantages que les avantages généraux des monnaies numériques. Les banques centrales dépensent de l’argent pour imprimer de la monnaie, le coût moyen de frappe d’un billet d’un dollar s’élevant à environ 0,077 $ par billet. Les monnaies numériques sont bon marché, voire parfois gratuites, une fois que le code sous-jacent est disponible.

Les banques centrales pourraient également mettre en œuvre leur politique monétaire directement par l’intermédiaire d’une CBDC. Cela peut signifier payer des intérêts sur le jeton lui-même plutôt que sur les dépôts bancaires.

Enfin, il pourrait être plus facile pour les gouvernements de distribuer des espèces aux citoyens, en utilisant les CBDC. Par exemple, COVID-19 a conduit à une crise qui a incité le gouvernement américain à émettre des paiements d’impact économique sous forme de chèques et de cartes de débit, qui sont sujets au vol et à l’utilisation frauduleuse. Avec une CBDC, le gouvernement pouvait émettre directement des fonds de secours.

Quels sont les risques des CBDC ?

Outre leurs divers avantages, les CBDC présentent également des risques considérables pour les banques centrales, les gouvernements et les citoyens.

Le plus grand risque est peut-être celui de la cybersécurité. Les efforts déployés par la Chine pour tester une CBDC ont déjà été détournés par des escrocs, ce qui est alarmant car la version complète n’a pas encore été officiellement lancée. Les risques d’une attaque de réseau ou de la création de nouvelles failles pour la fraude ou le blanchiment d’argent sont une réelle préoccupation pour toute banque centrale qui cherche à lancer une CBDC.

Le revers de la médaille de ce risque est la protection de la vie privée. Plus un gouvernement a de visibilité sur les utilisateurs d’une CBDC, plus les risques de cybersécurité peuvent être réduits. Cependant, si les citoyens pensent que l’utilisation d’une CBDC peut signifier que le gouvernement pourrait dépasser les limites du droit à la vie privée, il se peut qu’elle ne soit pas adoptée.

Enfin, si les gouvernements peuvent utiliser une CBDC pour mettre en œuvre une politique monétaire, les nouvelles possibilités que cela ouvre pourraient également créer un certain degré de risque. Par exemple, l’utilisation d’une CBDC pour faire payer des taux d’intérêt négatifs en temps de crise pourrait changer fondamentalement les paradigmes économiques, rendant trop coûteux pour les citoyens le stockage de leur richesse dans la nouvelle monnaie numérique.

Quelles banques centrales sont sur le point d’émettre leurs propres monnaies numériques ?

Bien que de nombreuses banques centrales utilisent une certaine forme de monnaie numérique comme réserve ou solde de compte de règlement, aucune banque centrale n’a encore émis de CBDC générale. Cependant, plusieurs banques en sont déjà à divers stades de recherche et de développement, notamment les cinq principales monnaies du monde – le dollar américain, l’euro, le yen japonais, la livre sterling et le yuan chinois.

En mai, un groupe de réflexion américain a publié un livre blanc décrivant les objectifs du « dollar numérique ». Depuis lors, les événements ont fait des progrès significatifs.

La nouvelle la plus récente en provenance du Japon est que la banque centrale a nommé son économiste principal à la tête d’une équipe de recherche sur une CBDC basée sur le yen, tandis que la Banque d’Angleterre a nommé Accenture pour le développement de sa propre CBDC. En attendant, la Banque centrale européenne semble pencher vers une CBDC de détail, et compte tenu du fait qu’elle opérerait dans 19 pays, cela en fait le plus grand projet pour le moment.

Cependant, la Chine est sans aucun doute en tête du peloton, ayant fait la une des journaux pendant des mois avec des plans pour le lancement de sa CBDC. La dernière en date est que le gouvernement prévoit de cibler la domination financière des sociétés de paiement nationales, Alibaba et Tencent.

Les Philippines ont également confirmé qu’elles envisageaient d’émettre leur propre monnaie numérique, tandis que la Thaïlande est déjà en phase de test.

Comment le gouvernement américain applique une nouvelle vision de la cryptographie, et comment les nouvelles lois posent les bases

Fin juillet, l’Office of the Comptroller of the Currency des États-Unis a publié un mémo donnant le feu vert à toutes les banques à charte fédérale pour offrir des services de garde des cryptomonnaies. Cela permet effectivement à des centaines de banques membres de l’OCC d’intégrer des services de cryptographie. L’assurance de la Federal Deposit Insurance Corporation pour les avoirs cryptographiques est également désormais possible.

Les banques n’ont plus qu’à mettre en œuvre les logiciels, le matériel et les politiques de sécurité nécessaires pour être prêtes à commencer à traiter des cryptomonnaies, ce qui pourrait également inclure une CBDC.

Une semaine après la note de service, Brian Brooks, le contrôleur par intérim de la monnaie, s’est prononcé en faveur d’une CBDC basée sur une blockchain, en tant que mise à niveau du système bancaire américain actuel. Plus récemment, le gouverneur de la Réserve fédérale Lael Brainard a confirmé que la Banque de la Réserve fédérale de Boston travaillera avec le Massachusetts Institute of Technology sur la recherche d’une CBDC.

L’effort de secours COVID-19 agit comme un catalyseur pour l’introduction de « dollars numériques » comme mentionné dans l’Automatic Boost to Communities Act introduit par le Congrès américain. Cela s’est produit après l’introduction d’un projet de loi en mars, baptisé Cryptocurrency Act 2020, qui tente de clarifier la responsabilité de la réglementation des biens numériques par les agences fédérales.

- Enquête en cours sur Worldcoin : Soupçons de collecte « douteuse » de données biométriques - 31 juillet 2023

- Les Charges de Financement de Campagne Contre le Fondateur de FTX Abandonnées - 27 juillet 2023

- Peut-on utiliser la Blockchain sans la Crypto-monnaie ? - 31 juillet 2022